4月27日消息,英特尔美国时间周四下午发布了该公司截至3月31日的2018年第一季度财报。财报显示,英特尔第一季度营收为161亿美元,比去年同期的148亿美元增长了9%;净利润为45亿美元,比去年同期的30亿美元增长了50%。

从财报中不难看出,由于云计算芯片市场需求旺盛推动英特尔在与对手竞争中仍处于稳固地位,英特尔因此上调了今年的业绩预期。除此之外,英特尔第一季度的业绩也超过了华尔街分析师的平均预期,受这些利好因素的推动,英特尔周四盘后股价呈现出大幅上涨的大好局面。

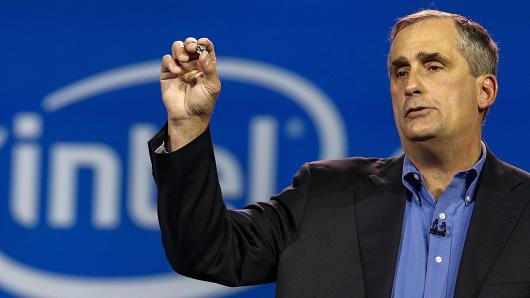

在发布上述财报之后,英特尔首席执行官科再奇(Brian Krzanich)、首席财务官罗伯特-斯旺(Robert Swan)以及投资人关系负责人马克-享宁格(Mark Henninger)等高管与分析师一起,召开了解读第一季度业绩的电话会议,回答了多位分析师的提问。

以下就是此次会议问答环节的主要内容:

德意志银行证券的分析师罗斯-塞摩尔(Ross C. Seymore):市场强劲需求能够持续吗,特别是在数据中心这方面?在最近两个季度,云领域的业务发展加速,甚至超过了你们的预期,你们认为英特尔能够在该领域获得多少业务?宏观经济形势对当前的市场需求又起到什么样的影响?

科再奇:向云业务转型,这是势在必行的,而且这种速度会更快,因此你会看到这一趋势将继续。当然需要很长时间,未来还可能会出现一些障碍或问题,因此我们的长期预期是会继续高速增长。我们认为,企业端会明显增长。许多企业都在加大对现场数据业务的投资。我们的长期观点是,越来越多的企业会利用云平台。

从总体上看我们基于数据为核心的业务,甚至包括那些在数据中心之外的业务,我们看到这些增长仍会较长时间。我们主伙,这是能够持续下去的,会从云向企业转型。有时候,你们会看到物联网有所发展,而且还弥补了一些情况,这也是我们为何将其划归到数据中心的原因所在,但是,它们都是紧密联系在一起的。数据来源于边缘,再从网络传输到数据中心,真正处于云平台之上,并可以加以分析。人们利用这些数据,然后再制定决策或者是推动业务发展。因此,我们认为,以数据为核心的数据会持续增长,但各个业务领域可能会出现一些浮动。

斯万:我补充一下我们近期目标相关的情况,我们今年的预期是第二季度会持续获得增长动力,与第一季度相差无几。我认为,我们会受益于全球宏观经济形势。利润增加,以及减少IT相关开支,会给CIO提供更多的消费资金,我想我们今年上半年会从这些形势中受益,至于下半年,我们还需静观以待,还需要看看近期动力能否持续到下半年。

我们应当了解,计算数据、分析、存储等需求日益增加,这些要求我们推出高性能的计算芯片,因此我们不仅会看到单位数量的增长,而且单价也会增加,我想这些都会对英特尔相关的产品有益。

塞摩尔:在10纳米产品方面,你们相对于竞争对手的优势退缩了吗?这是所有人都会面临的挑战吗?在毛利润率方面,你们声称全年预期会面临挑战,那你们会如何把挑战转化为机遇呢?

科再奇:我们的确在产品和处理能力方面存在优势。我们今天推出了10纳米产品,这是当前市场上密度最大性能最好的产品。我们将继续改进,不论是产品的处理技术还是架构能力,这些会给我们提供真正的机会,并提高我们的收益。因此,这也是一个发布全球最佳产品与收益之间的平衡问题。我们认为,我们2018年的路线图是越来越强劲,我们有能力把这种动力延续到明年,从而让我们享受我们应有的好处。当然,我们的成本与开支的确符合股东的预期。

总体而言,从我们产品的改进、产品密度、处理器的功能、基础架构的性能等方面来看,我认为我们的产品会在业界继续领先,而且会成为世界标准。

斯万:有关毛利润率的问题,第一季度的销量和单价表现都非常强劲,拉动了我们的毛利润率比今年初的预期增加了两个点,因此,我们看到今年第一季度的业绩表现的确不错,达到预期上限。目前,我们对全年毛利润预期未作调整,这当然受益于销量持续增加和单价表现强劲,但是会被产量问题部分抵消,因为10纳米芯片的产量可能无法按照计划出货。另外,在通信2019年的路上,我们的成本可能会有所增长。因此,今年第一季度,甚至今年全年我们都会表现强劲,但10纳米产品相关的成本增加可能会成为拖累因素。

此前我们预计今年全年的毛利润率将介于60%到65%之间,目前我们仍坚持全年毛利润率会达到此预期上限。尽管我们的低利润率的业务也在稳步增长,但是那些利润强劲的业务,例如调制解调器和存储芯片等也在增长。

Bernstein Research分析师斯塔西-阿侬-拉斯根(Stacy Aaron Rasgon):我的问题仍与10纳米芯片有关,是在2019年批量推出吗?那会是在上半年还是下半年推出呢?如果到时批量推出的话,那么新产品会比当前10纳米工艺更好吗?可能会超过10纳米吗?

科再奇:我们坚信,我们能够解决相关的问题。我们现在已经开始推出10纳米芯片了,一旦等到收益和产量符合的话,我们就会加大出货量。所以我说会在2019年大规模推出,不论是上半年,还是下半年,我们都会根据收益情况尽快出货。

至于是否提升产品工艺,或者是否推出超过10纳米的芯片,这些都要视收益而定。事实上,我们早就计划10纳米芯片相关的事务,因此,我们认为所有的这些技术都是在经历多年的改良之后才推向市场。

拉斯根:我想谈谈2019年的毛利润率推动力和自由现金流推动力相关的问题。目前的资本开支大幅增加。你们将开始大量生产10纳米产品,存储芯片和调制解调器产品也可能会增加,那么,从自由现金流角度来看,我们已经看到了NAND预付费可能逆转的情况,特别是在你们开始输出你们已经付费的NAND情况之下。如何看待2019年的毛利润率和自由现金流?

斯万:2019年,我们的重点就是要努力执行我们此前认定的一些战略,因此情况可能不会很好。但我认为,我们仍有少量的动力值得依赖。过去几年,我们的利润与现金流之间的差距呈现缩小趋势,其中的原因多种多样。其中的一种就是增速加快,而相关的资本也在增加。另外就是资本开支和库存量增加。其次,我们购买了10纳米工艺设备,目前还没有很好地利用,因此这不会对利润产生重大影响。第三,存储芯片目前仍处于投资阶段。这三大因素可能是推动差距缩小的原因。

另外,正如你看到的,我们的自由现金流增长速度将在35%左右,因此今年的差距应当会缩小。税收可能会对自由现金流产生一定的压力,2018年的利润增幅可能约为25%、自由现金流增速约为50%,这种差距已经开始缩小,而我们的业务增长率却在不断提升。

花旗分析师克里斯托弗-布瑞特-达尼利(Christopher Brett Danely):提一个与生产有关的问题,为何要说10纳米芯片的批量出货要比预期有所延迟?生产方面一直有调整或变化吗?这些会影响未来一代的芯片生产吗?或者,这种速度会比此前慢一点吗?

科再奇:10纳米芯片工艺采用最新的技术,但没有整合EUV(光刻机)技术。你还需要了解的是,我们在10纳米芯片方面的目标非常宏大。我认为,问题并不是出货方面。我们会推出高性能的产品,我们需要考虑排除缺点,而且还要考虑成本问题。

至于未来技术问题,我们已经对7纳米芯片工艺进行了大量的调整,7纳米芯片工艺目前首个会实施EUV的技术,这将是一个迥然不同的系统。此外,我们还要使用诸多独特的包装技术。你们将会使用各种技术,以便于我们使用多种模式的芯片,因此你们能够使用从7纳米到14纳米的芯片,甚至还可以使用22纳米的产品,只要对性能要求不高即可。我们能够把这些放到一起,让它们就像是一上包装中的单片那样工作。当然,7纳米芯片有点不一样,但我们认为这不会影响7纳米芯片。

达尼利:你们说过,邻接矩阵产量增加会对毛利润率产生影响,导致第二季度毛利润率下滑,那么这会对今年其它季度的毛利润率产生影响吗,或者,你们会认为数据中心增长势头会在今年下半年减缓吗,这是毛利润率没有增长的另一个原因吗?还是10纳米芯片引发的问题?

斯万:首先,我们预计今年邻接矩阵业务的增速会继续超过其它各项业务,因此可能会对全年的毛利润率产生影响。其次,10纳米芯片将面临一些挑战。第三,就数据中心增长而言,我们预计会迎来强劲增长势头,特别是在今年上半年,下半年预计会出现减速势头。

不妨看看我们的最新预期,我们预计数据中心增幅会在15%以上,这一切可以归因于DCG业务,因为这是最大的一块业务。但是,我们预计今年上半年到下半年期间,DCG增长会减缓,我们看到这种势头已经在第二季度有所体现。下半年,我们将面临更加激烈的竞争,我们需要等到7月才能看出今年头4个月的趋势,这样才能预测下半年的趋势。

Raymond James分析师克里斯-卡索(Chris Caso):第一个问题,资本开支增长的原因是什么?这与加大10纳米芯片生产有关系吗?

斯万:资本开支增长了5亿美元,但营收也增长了25亿美元。因此,我们预计今年的物流业务资本开支约为105亿美元,我们的全年营收预期为650亿美元,但我们现在将这一营收预期上调至675亿美元,意味着今年下半年还要增加5亿美元的资本开支。这也是我感觉资本开支增长最多的一次。这是营收增加25亿美元的结果,除去增长的资本开支之外,我们还产生了另外的15亿美元自由现金流。

卡索:你们对今年的记忆芯片预期有调整吗?请谈谈你们今年的预期。

斯万:首先,我们未进行实质调整。正如科再奇刚才提及的那样,今年第一季度,其营收首次达到10亿美元。我们对市场需求感到满意,市场需求非常强劲,我平Dalian的每GB的成本也呈现下滑趋势。与此同时,我还看到单价也在下滑。但说到今年整体趋势,我们认为供求会基本平衡。我们预计Dalian的Mod A会有所增长,但仍是初步的增长。但是,只有市场需求量持续增加、Dalian规模持续增长、每GB的成本持续下降,这样才能拉动该业务在全年持续增长并引发利润持续增加。

瑞士信贷分析师约翰-威廉亚姆-彼特兹(John William Pitzer):我也谈谈数据中心业务(DCG)相关的问题。投资者可能低估了云计算的强大动力。三个月之前,我认为能够让大家为之震憾的就是企业在年底所带来的动力。但我认为,你们在发布去年第四季度的财报时,不愿透露这一趋势。我想知道,三个月之后的今天,你们如何看待企业业务。另外,你们的两大软件合作伙伴,即微软和VMware都推出了他们自己的混合云软件解决方案,我想知道,企业需求量的真正动力是什么?而且这种动力会持续吗?

科再奇:我认为今年第二季度仍会看到企业业务的良好势头。我认为从长期来看,企业业务应当会下滑,这会帮助推动云业务的增长,但这并非云业务增长的全部动力,那些工作负载会继续向云计算迁移。我们会长期关注这些业务,不是按照每一个季度,未来的两至五年,我们会继续投资,我们会认为这种增长势头能够持续下去。

对我们而言,我们仍需要了解数据中心的其它业务,云和网络以及通信业务等。数据中心业务部门的营收大约占到了一半以上,因此我们受企业业务的影响将会越来越小。

而在我们刚刚担任首席执行官的时候,企业业务的营收大约占到了60%至70%,因此当时我们受企业业务的影响较大。今非昔比了,如今云和网络以及存储业务的营收占到了60%至70%之间,发展势头良好,而企业业务越来越小了。因此,你应当明白,云业务已经是越来越重要的发展动力了。

彼特兹:请谈谈有关第二季度和全年的业绩预期。

斯万:首先关于ASC 606和我们对全年的业绩预期,今年第一季度我们获得了强劲的益处。这种好处仍将贯穿全年,因此全年的业绩都将受其影响。有关Wind River业务的问题,我们认为,我们会在第二季度结束之前完成抛售Wind River的交易,因此,这符合我们第二季度的预期。第三,我们的运营利润率和每股摊薄利润表现都较好。

瑞士银行分析师蒂莫斯-阿克瑞(Timothy Arcuri):有关10纳米芯片问题,目前看似乎延迟了一段时间,是设计存在问题还是遭遇其它漏洞?我想知道,为何不跳过10纳米芯片,直接生产7纳米芯片?你们的工程师拥有大量的EUV经验,完全可以削减大量的多方式层面。第二个问题,这会成为拖累毛利润率的重要因素吗,因为你们仍未提及10纳米芯片的创收问题?

科再奇:我们的设计不存在问题,事实证明,我们正在出货产品,因此,如果存在基本的功能问题,那么你就不会看到我们生产和出货这些产品了。另外,重要的问题是到底是多少层以及如何进入重要层面。

第二个问题,你问直接跳到7纳米芯片会有好处?以及是否会对资本或毛利润率产生影响?当然不会。我不认为这是一个好主意,最好的答案就是,我们不会直接跳过,就像在生产10纳米芯片之前,我们会生产14纳米芯片一样。

野村极汛分析师罗米特-杰登德拉-萨赫(Romit Jitendra Shah):我想问问有关中国市场的问题。你们的数据显示,中国内地市场去年营收约占你们总营收的20%以上。我有两个问题,其一,那个数据是否表明你们深受中国国内厂家的影响?从目前的中美贸易关系来看,有报道称中兴可能会被禁,从中兴与英特尔的关系来看,你们将会受到什么样的影响?

科再奇:那些数据越来越大。尽管华为如今向全球供货,但要知道,他们的更多产品还是流向国内市场,中兴也是如此。例外,联想以及展讯通信等公司也是这样。当然,如果你关注中国企业,就会发现大量的企业并非只限于国内市场,他们竞相向全球输送产品,因此,数据足以体现他们在中国市场的影响力。

我们的观点是,中国是一个非常重要的市场,目前在中国市场的营收已经占到我们总营收的20%以上,这是我们增长最为快速的市场之一。中国市场对我们至关重要,我们希望我国的领导人以及其他国家的领导人能够解决好这些问题。我们相信公平贸易,我们相信国家和企业需要在公平的市场中进行竞争,我们希望这些问题得以解决,中国市场对我们非常重要。

萨赫:再请谈谈你们的长期开支预期。按照我们构建的2019年预期模型,我们认为你们在2018年之后可能会推动更多的运营杠杆,你们觉得这样的预期合理吗?

斯万:我们认为,毛利润率的小幅下滑会因为我们投资重要业务而部分抵消,但我们会对现有的开支发挥杠杆作用。总体而言,我们要实现30%的毛利润率目标,还有两年的时间,看到公司加速增长,我们感到非常高兴。我们的确相信,随着我们继续加速增长并投资重要业务领域,我们对资本的杠杆影响也会持续下滑。

特别声明:

转载上述内容请注明出处并加链接。上述内容仅代表作者或发布者的观点,与中国电子商会官网的立场无关。如有任何疑问或了解更多,请与我们联系。电话:4008 900 668 邮箱:service@cecc.org.cn

3月18日,中国证券投资基金业协会发布最新公募基金市场数据显示,截至2024年2月底,我国境内共有基金管理公司146家,其中,外商投资基金管理公司49家(包括中外合资和外商独资),内资基金管理公司97家;取得公募基金管理资格的证券公司或证券公司资产管理子公司12家、保险资产管理公司1家。以上机构管理的公募基金资产净值合计29.30万亿元。这也是公募基金总规模首次突破29万亿元。...

2024-03-19

今年的《政府工作报告》提出,促进跨境电商等新业态健康发展,优化海外仓布局,支持加工贸易提档升级,拓展中间品贸易、绿色贸易等新增长点。...

2024-03-18